这是《win data灼见》第1篇文章,共4005字,精读需7分钟

一线城市购物中心步入成熟期,即将迎来下一阶段革新或衰退的分化;二线城市购物中心随着城市化红利逐渐消失,资本入局,收并购规模快速上升,竞争加剧。

或为深化布局,或为待价而沽,调改提升转而成为一二线城市商业主旋律。

然而,疫情造成的品牌池匮乏,使购物中心的差异化之路“难为无米之炊”。同时,高昂的物业改造成本也让人望而却步。

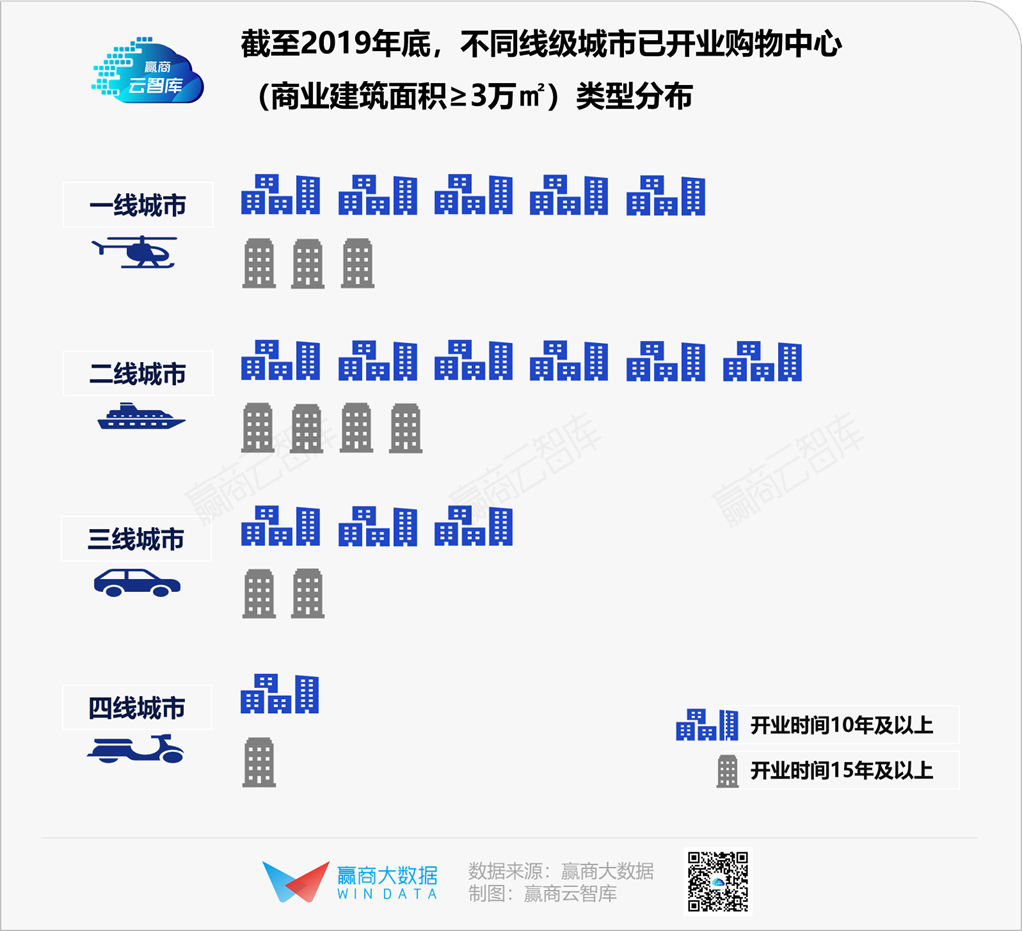

据赢商大数据统计,截至2019年底,全国一二三四线城市共有138家开业时间超过15年的购物中心,450家开业时间超过10年的购物中心(统计样本:商业建筑面积≥3万㎡的已开业购物中心)。

如何激活这份”隐性资产”,将其转化为市场号召力,是调改核心。

未来,哪些品类、品牌更能助力存量mall实现资产增值?

处于不同发展阶段的mall有哪些调改痛点与针对性举措?

“黑天鹅”事件频发的存量时代,哪种调改方式更行之有效?

01

数字原生代“喜新厌旧”,mall调改越发高频

受益于城市化的快速推进,不断扩容的城市边界和新区建设为开发商提供了“土地驱动型”的发展机会,过去我国购物中心行业位于高速增长通道。

而随着城市化进程迈入“提质减速”阶段,优质商业用地稀缺,供给侧收紧,“土地驱动模式”已然失效,“运营驱动模式”成为主流。

数据显示,到2030年,主力消费群体将成为数字原生代:生来便浸润在数字化语境之中,获取信息和连接互动的方式、消费习惯和偏好与上一代消费者截然不同,愈发喜新厌旧。

同时,5g技术的商用日渐逼近,消费市场迎来更大的不确定性,购物中心业态、品牌将大概率高频更迭。

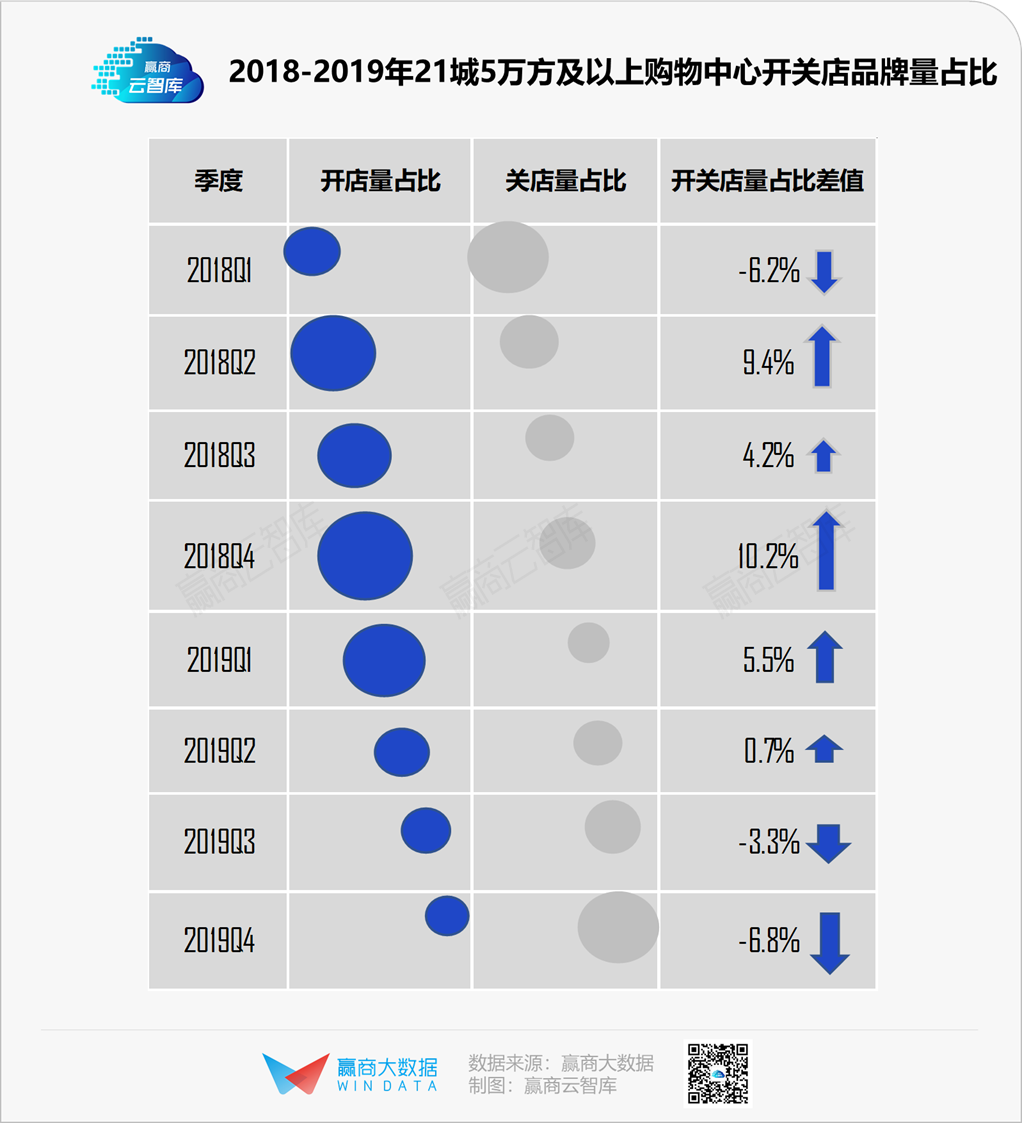

2019年,典型城市购物中心开关店品牌量占比差值逐季下降,市场整体下行,存量时代的竞争压力可见一斑。

数据统计范围:北京、上海、广州、深圳、重庆、成都、天津、武汉、杭州、苏州、南京、郑州、贵阳、西安、合肥、青岛、昆明、福州、厦门、泉州、长沙21个城市,在2019年前开业、商业建筑面积5万㎡及以上的1154家购物中心;

开关店品牌量占比差值=开店量占比-关店量占比;

正值表示上行,负值表示下行;差值越大,竞争压力越小,上调、上行趋势越明显,调改频率越低;差值越小,下调、下行趋势越明显,竞争压力越大,调改频率越高,下同。

02

马太效应明显;“后入方”与“先进者”差距拉大

人民法院公告网数据显示,截至2019年12月中旬,以中小型房企为主的破产企业数量已达488家,相较于2018年明显增加;“饿殍遍野”的另一面,则是大型房企进一步巩固规模优势,市场主导地位依然坚挺。

而中国商业地产大多由房企开发运营,后期购物中心行业“马太效应”将越发明显。

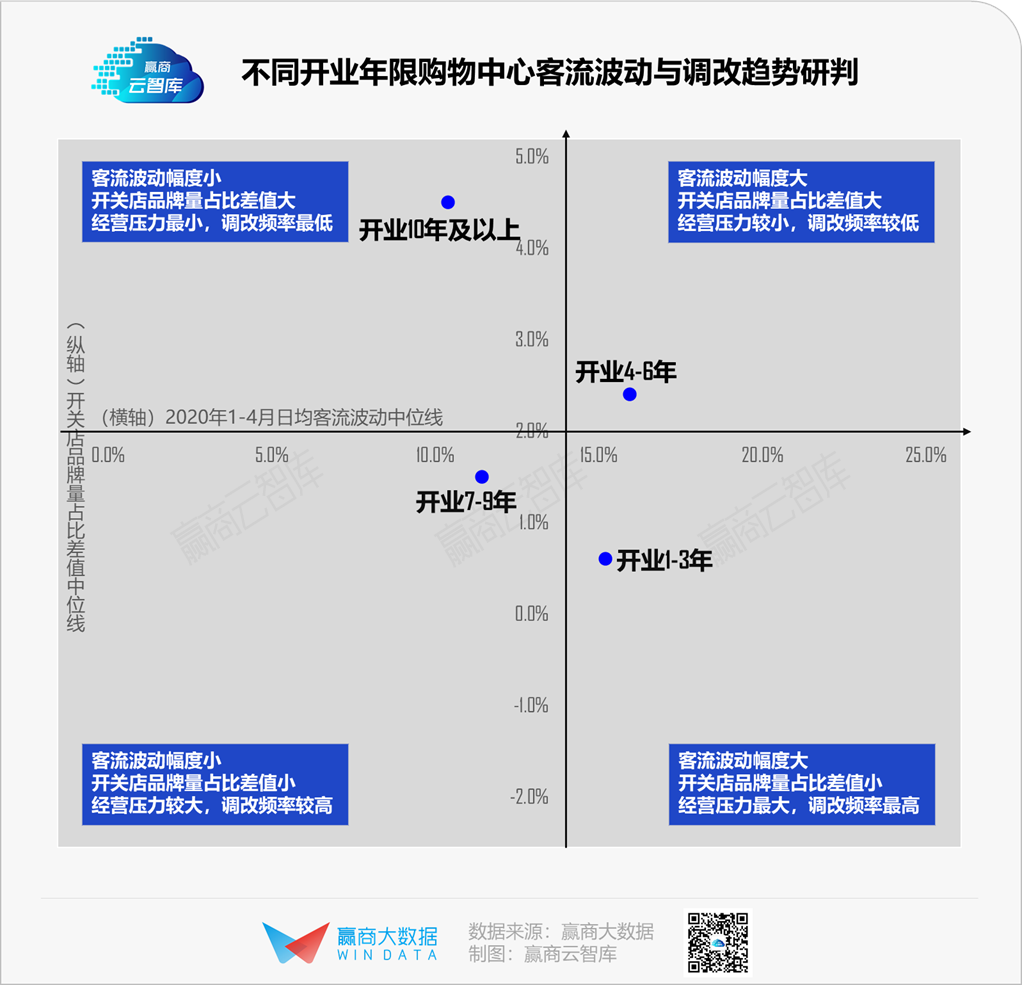

另从“进场时间”来看,开业年限越短的“后入方”,开关店品牌量占比差值下降越明显,市场竞争越激烈,生存空间越窄。

开业年限越长的“先进者”,享受到了早期城市化带来的消费红利,已在市场上树立较高的地位并形成一定的竞争壁垒,“后入方”较短时间内难以超越。

从典型购物中心的业绩也可以看出“后入方”与“先进者”的差距:据赢商大数据统计,2019年年销售30亿 的项目中,超五成的项目开业时间超过8年。

03

新开mall面临较大的被淘汰风险,更爱“折腾”

随着消费成为“三驾马车”中的主导,购物中心入市数量激增,“新开mall(开业1-3年,下同)”存量节节攀升;同时,近三年新生代崛起,消费市场日新月异,在这个时间段入市的“新mall”,面临更大的不确定性与被淘汰风险。

为了提升在年轻客群中的“存在感”,相较于以往的“三年一小调,五年一大调”,“新开mall”的调改周期缩短为“一年一小调,三年一大调”,甚至“季季调,年年调”。

生命不息,折腾不止,怎一个“调”字了得。

04

老牌mall更具备城市ip潜力

从不同开业年限购物中心客流表现(2020年1-4月疫情期间)与调改趋势来看:“老牌mall”(开业10年及以上,下同)见证了几代人的时尚生活变迁,与消费者之间有强大的情感连接,经营稳定,更具备成为一个城市ip的潜力。

购物中心的业态、品牌更新需求,源自其不动产属性与所处的消费市场快速变化之间的矛盾。

过去十年,实体零售商业经历了电商冲击、去主力店、购买主力年轻化、快时尚崛起与遇冷、百货“购物中心化”、零售“体验化”、场景“沉浸化”、购物中心“百货化”等一系列市场变化。

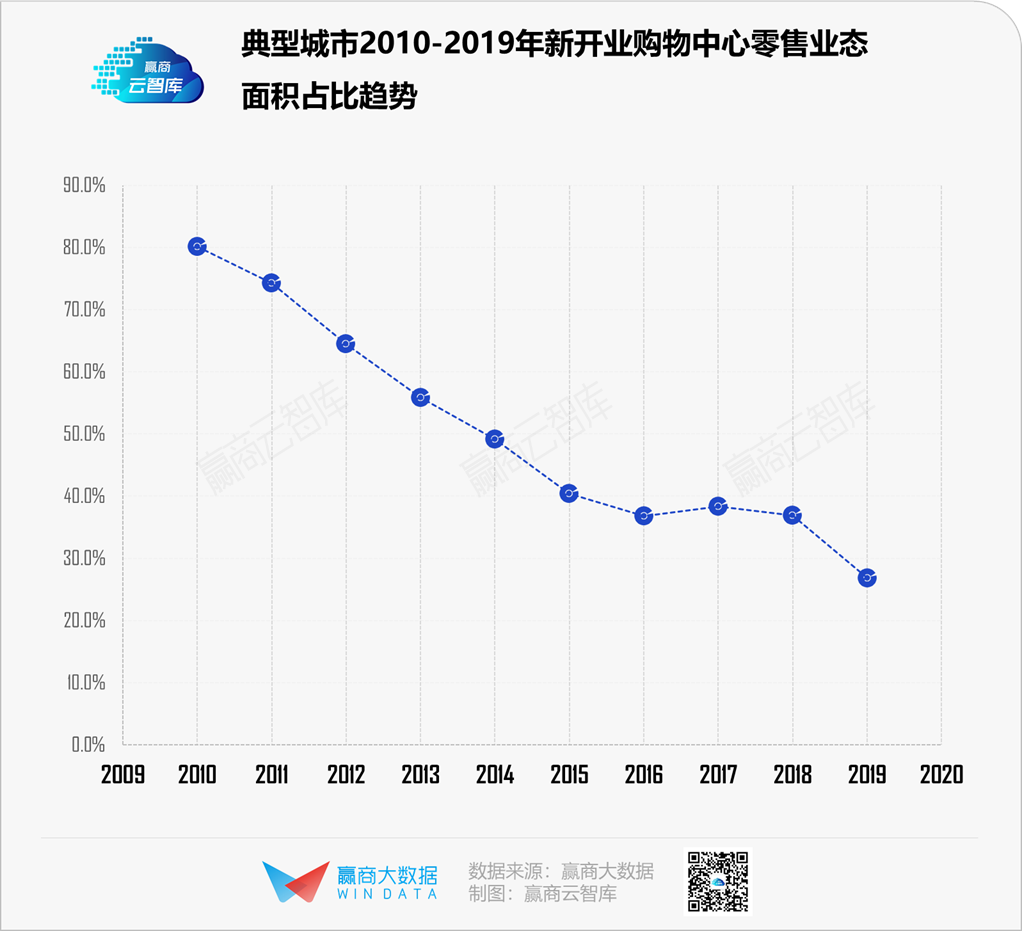

据赢商大数据统计,近十年典型城市购物中心零售业态面积平均占比一度从80%下调至30%左右(数据统计范围:21城5万㎡及以上的购物中心)。

内容时变时新,容器却将长存。

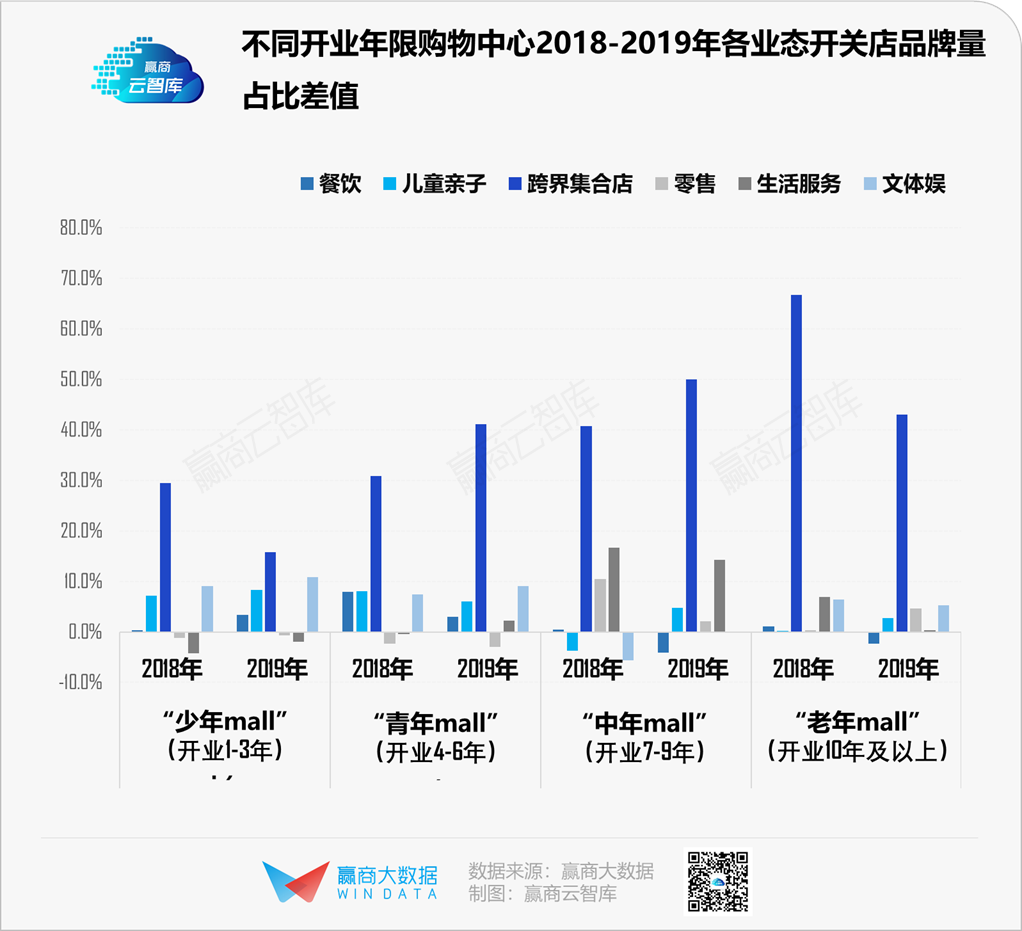

为了更好地呈现不同类型项目的调改趋势,我们将不同开业年限的购物中心“人格化”,类比成人的不同发展时期:“少年mall”(开业1-3年)、“青年mall”(开业4-6年)、“中年mall”(开业7-9年)、“老年mall”(开业10年及以上),来分析不同运营期购物中心的调改痛点及举措、业态/品牌引进偏好。

05

“青少年mall”打“体验牌”

“中老年mall”打“情怀牌”

“青少年mall”:偏爱引进餐饮、儿童亲子、文体娱(重在吸引流量的体验式消费业态),开关店品牌量占比差值较高。

“中老年mall”:偏爱引进零售、生活服务、跨界集合店(重在业绩提升的“场景式”零售业态),开关店品牌量占比差值较高。

开业时间较短的“青少年mall”,消费者培育尚浅,调改核心在于迎合目标客群的喜好,更注重吸引流量;而经过消费市场千锤百炼、存活时间长的“中老年mall”,调改核心在于引领潜在客群的消费习惯,更注重情感链接。

06

“青少年mall”延伸服务宽度

“中老年mall”引领新兴生活方式

据赢商大数据中心统计,疫情期间,不同业态受疫情影响程度截然不同,餐饮、游乐、影院、ktv、幼教等业态客流量大幅下滑,经营压力攀升。而超市、药店、诊所等与居民生活密切相关的服务型业态影响则较小。

从这个角度来看不同发展阶段项目的调改趋势:

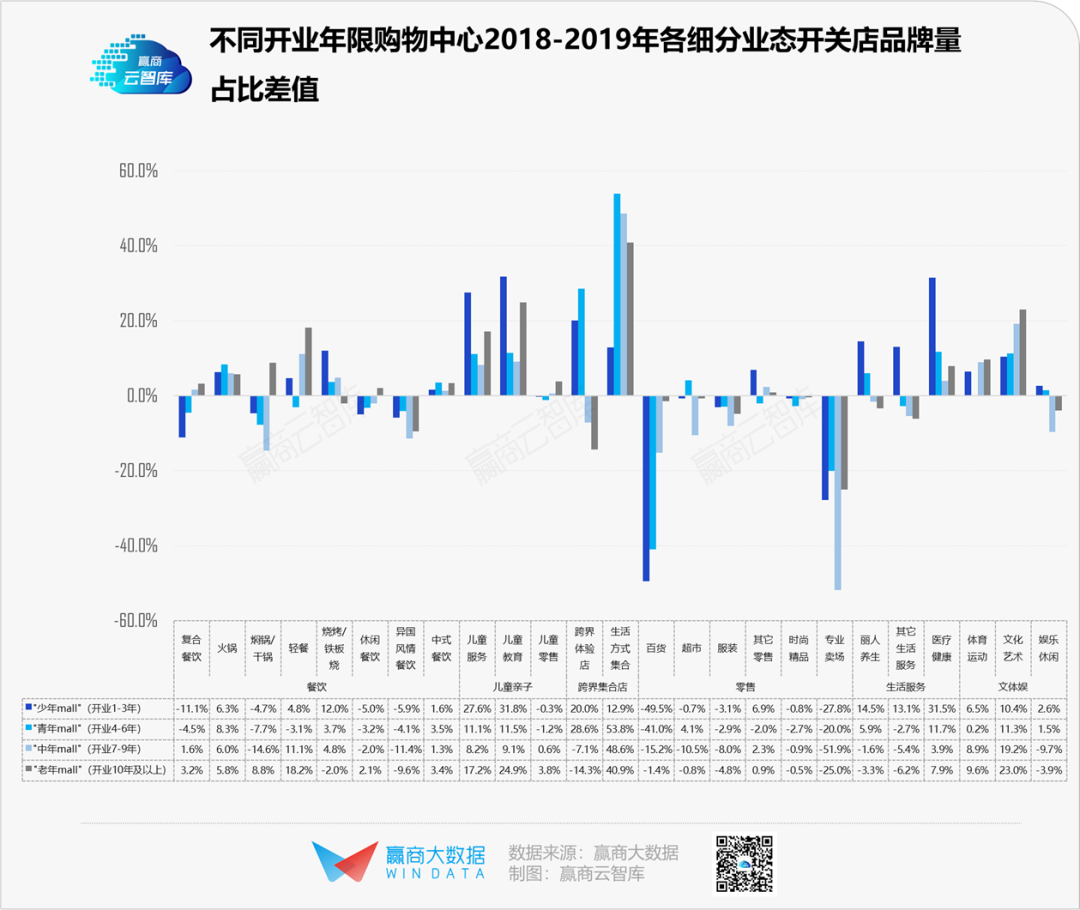

“青少年mall”——火锅、烧烤/铁板烧、儿童服务、儿童教育、跨界体验店、超市、丽人养生、医疗健康、娱乐休闲,开关店品牌量占比差值较高,调改焦点在于社交氛围营造、延伸服务宽度。

“中老年mall”——复合餐饮、轻餐、休闲餐饮、中式餐饮、儿童零售、生活方式集合、体育运动、文化艺术,开关店品牌量占比差值较高,调改焦点在于场所调性提升、引领新兴生活方式。

07

“青少年mall”走文艺范

“中老年mall”走高冷范

调改是存量mall重启与消费者情感链接的契机,具有仪式感的业态可以唤醒消费者对与项目相关的过往经历的回忆。

从这个层面来看,“青少年mall”更倾向唤醒消费者内心的文艺基因,而“中老年mall”则趋向唤起消费者对高颜值、高品质的向往:

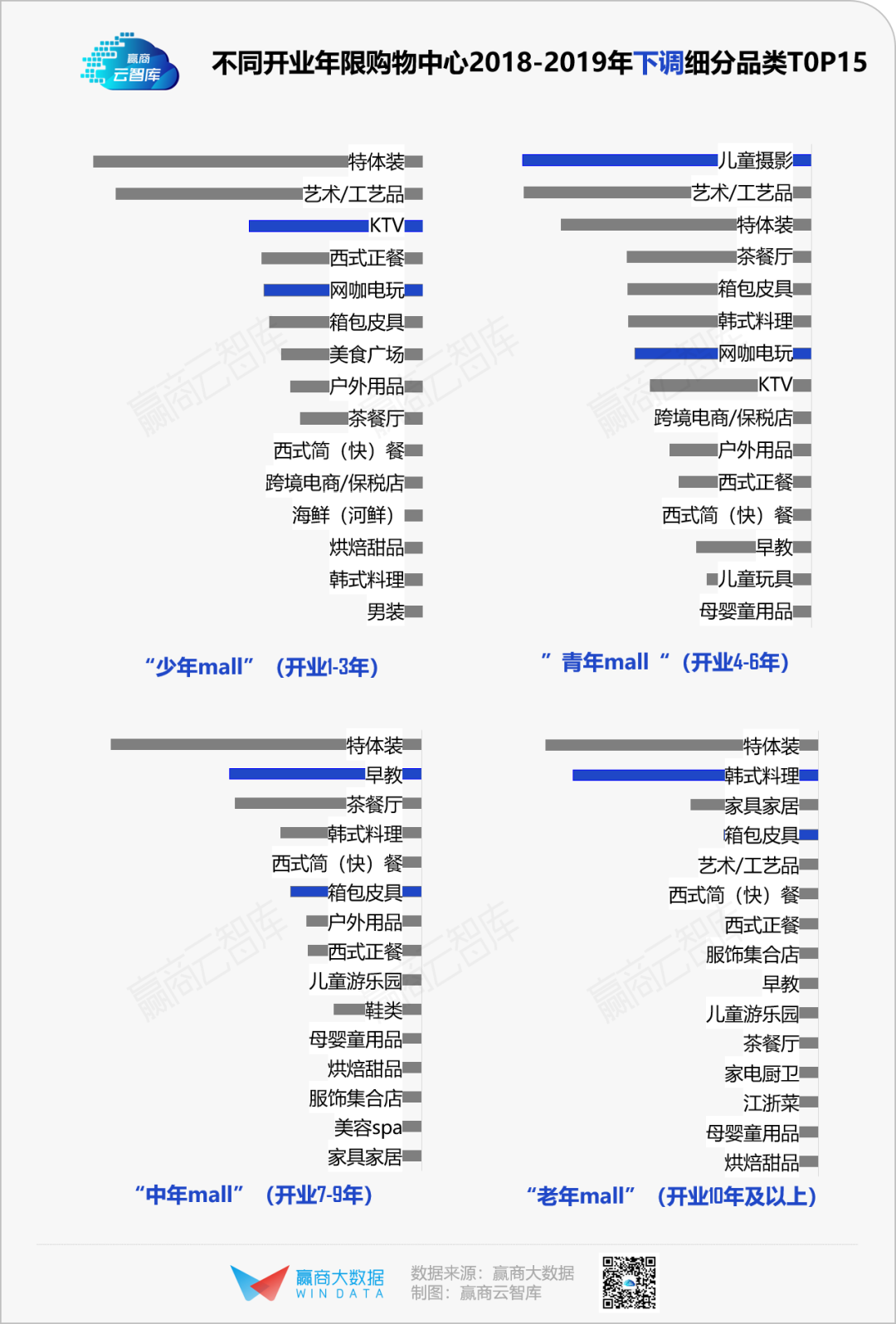

“青少年mall”——江浙菜、西北菜、书店书吧等品类呈现较大上调趋势,ktv、网咖电玩、儿童摄影等品类呈较大下调趋势。

“中老年mall”——美妆、奢侈品、生活用品集合店等品类呈现较大上调趋势,早教、箱包皮具、韩式料理等品类呈较大下调趋势。

08

“青少年mall”注重提升“网感”

“中老年mall”注重提升“质感”

近两年来,类reits、cmbs等债资产证券类金融产品,得到了较大的尝试和发展。2020年突发疫情,证监会紧急出台疫情防控专项资金支持政策,加大金融支持力度。

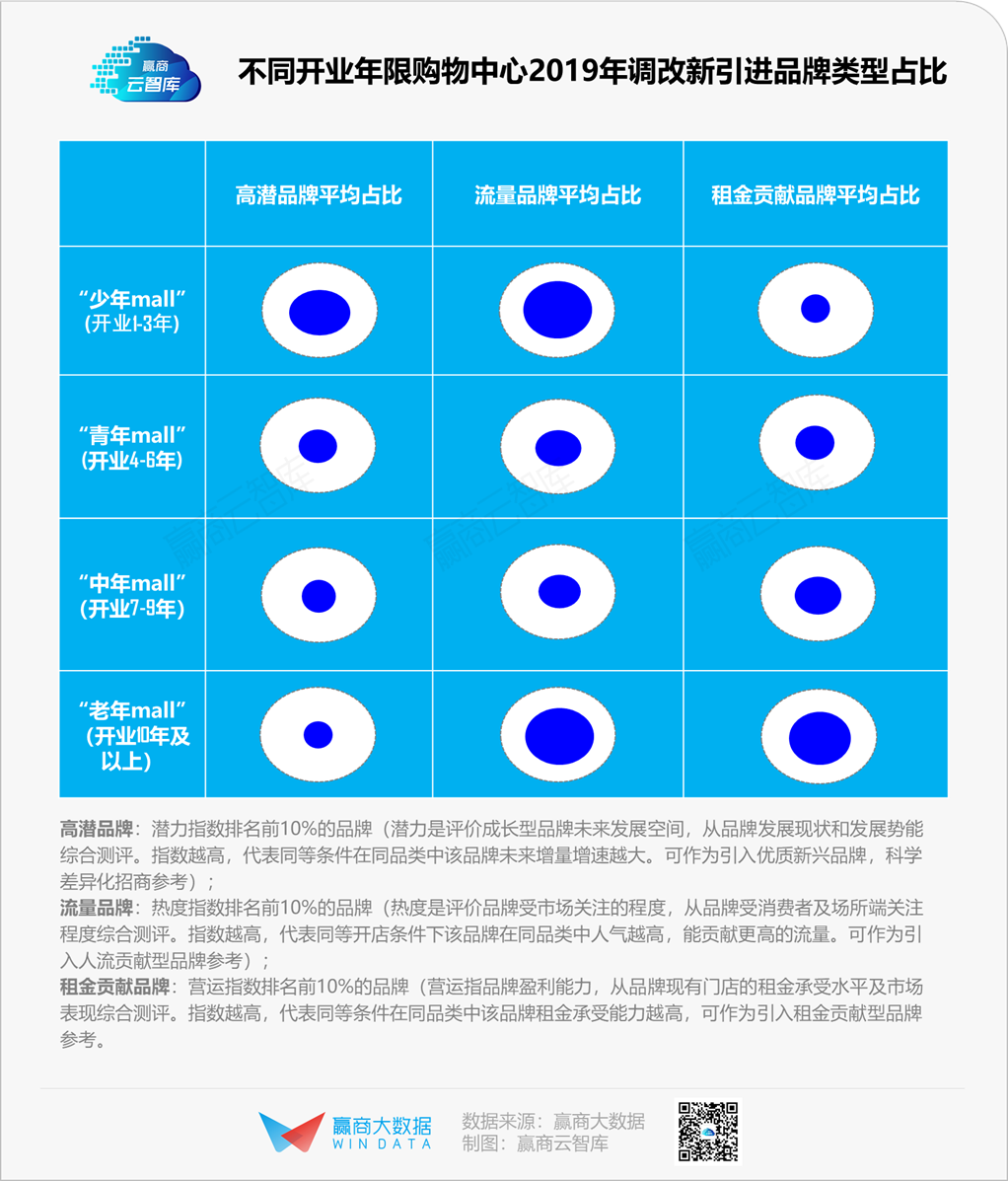

在购物中心资产证券化加速推进的新阶段下,项目调改新引进的品牌类型出现了较为明显的差异:

“青少年mall”——偏爱引进高潜品牌、流量品牌,更注重提升“网感”,从而吸引流量。毕竟,“先得流量者,先取天下”。

“中老年mall”——偏爱引进租金贡献品牌,更注重提升“质感”,从而实现租金提升和资产增值,为资产证券化奠定一定基础。

09

“青少年mall”链接国内

“中老年mall”接轨国际

伴随消费升级与消费分级,个性化、差异化需求日趋显现。而引进“首店”带来的“新鲜效应”,正与新生代所求“不谋而合”。

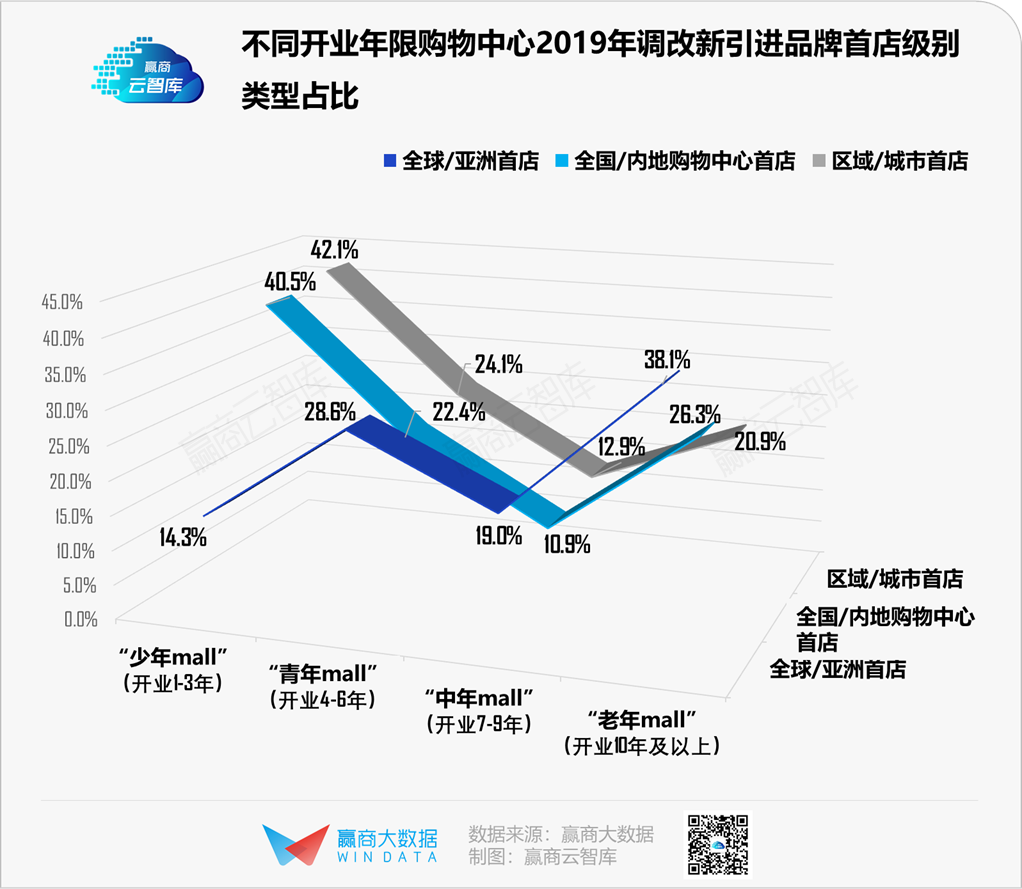

从不同发展阶段购物中心调改引进的首店级别来看,“中老年mall”偏爱引进全球/亚洲首店、全国/内地购物中心首店;而“青少年mall”则偏爱引进区域/城市首店。

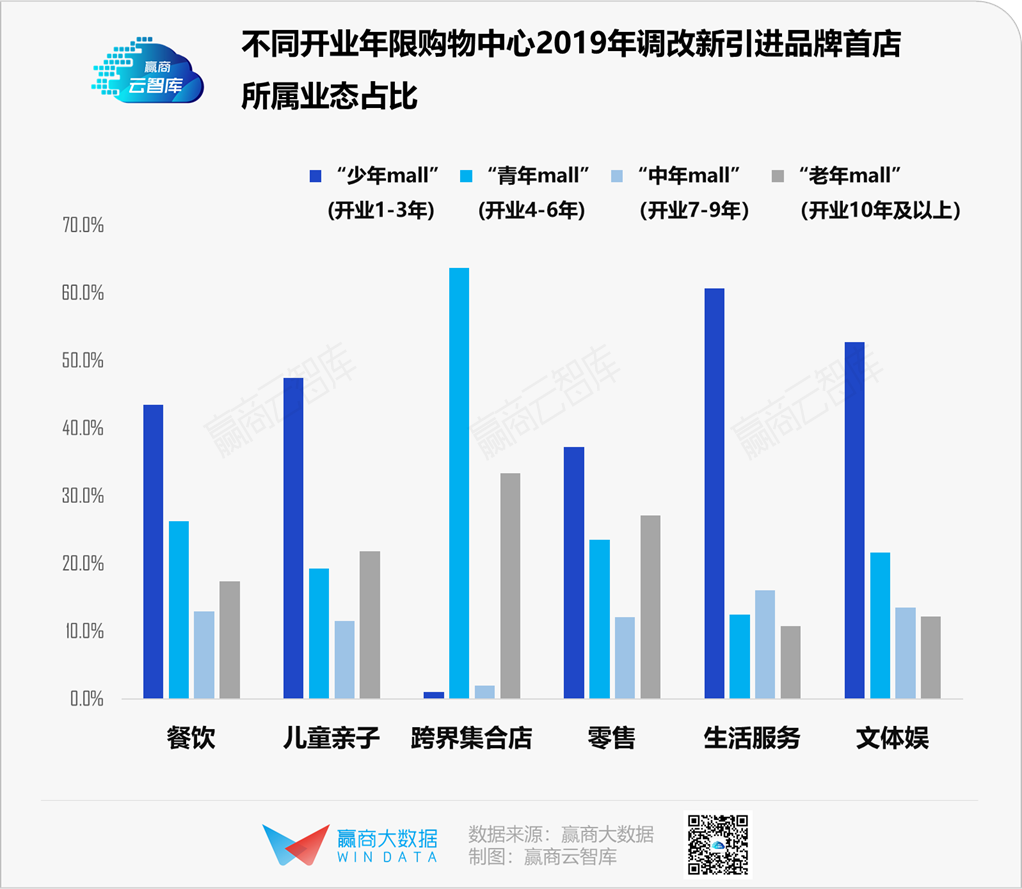

从不同发展阶段购物中心调改引进的“首店”所属业态来看,“青少年mall”偏爱引进餐饮类、儿童亲子类、生活服务类、文体娱类首店;“中老年mall”偏爱引进跨界集合类、零售类首店。

数据显示,“首店”的试错率正不断攀升。主要集中在明星、名人创业的餐饮新品牌、国内知名度尚未打响的海外小众品牌。由于餐饮准入门槛低,疯狂进mall开店导致竞争激烈,加之零售选址较餐饮更谨慎,因此,餐饮首店失败率是零售首店的两倍以上。

未来,商场调改引进新兴品牌首店,还是成熟品牌首店?

运营能力强、能引领时尚且位于核心商圈的“中老年mall”,具有较强的品牌孵化能力,对新兴品牌首店保驾护航的能力更胜一筹。

尚在培育期、且位于新商圈的“青少年mall”,驾驭首店的能力较弱,则要谨慎把控新兴品牌首店与有背书的成熟品牌首店之间的比例。

我国存量购物中心调改市场的开启,比欧美国家晚了近十年。而这十年,正是互联网飞速发展的十年。受技术和发展路径的影响,我国与欧美国家在“增转存”阶段所面临的消费环境存在较大差异。

以欧洲为例,购物中心调改方向主要是扩建和业态的综合优化。我国购物中心在增量阶段,市场已经发生了“购物型消费”到“体验型消费”的过渡。因此,在空间规划、业态引进、品牌组合、精细化服务上反而为调改提升、资产增值预留了更大空间。